23 марта в Казахстане начинается священный месяц Рамадан. Пост продлится 21 день и завершится 20 апреля. В преддверии важнейшего для исламского мира месяца Jusan Analytics опубликовал исследование, посвященное теме исламских финансов, в частности – структуре мира банковских услуг, работающих по принципам шариата.

Справочно: Что такое “исламские финансы”?

Простыми словами, это форма организации банковского дела, соответствующая нормам и требованиям шариата. Ее отличительная черта – отказ от получения процентов, при этом любая доходность может быть достигнута исключительно в результате партнерских условий соинвестирования. Другими словами, вы передаете банку свои деньги, опираясь на их опыт и компетенции в инвестиционном деле, по заранее оговоренным условиям долевой прибыли от результатов инвестиционной деятельности. Доходность в этом случае может быть только прогнозируемой, но необязательной – вкладчик разделяет риски с банком.

В исламских финансах исповедуется три ключевых принципа:

- деньги — это средство обмена;

- на них не накладываются проценты;

- риски делятся между сторонами.

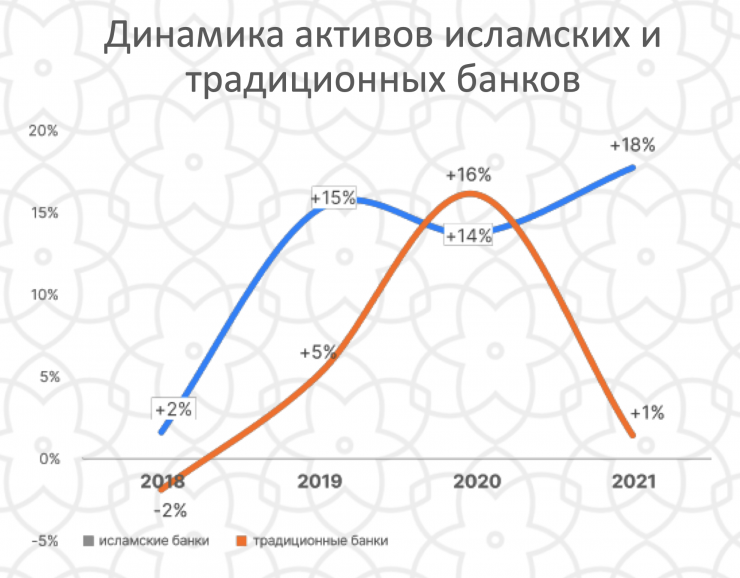

Динамика роста активов исламских банков в последние годы превосходит динамику традиционных банков. Тому способствуют несколько важных факторов:

- Рост мусульманского населения в мире. Только за период с 2010 по 2020 год количество мусульман выросло на 19 процентов и составило 1,8 миллиарда человек. По прогнозам аналитиков, к 2050 году их число может достичь 2,8 миллиарда человек;

- Рост экономик мусульманских стран. За 20 лет страны исламского мира выросли на 263 процента, а их доля в мировом ВВП увеличилась с 3 до 14 процентов;

- Внедрение цифровых решений. В мире более 375 финтех-компаний, связанных с исламскими финансами;

- Поддержка на государственном уровне.

Несмотря на эти доводы, исламские банки занимают лишь 1 процент от общего числа банков в мире.

Что происходит с исламскими банками в Казахстане

Инструменты исламского банкинга в Казахстане появились еще в 1995 году, законодательно их зафиксировали только в 2009 году. Сегодня здесь активно работают два банка: Al Hilal и "Заман Банк". Также аналогичные услуги оказывают еще три предприятия – лизинговые компании "Казахстанская Иджара Компания" и "Аль Сакр Финанс" и компания-эмитент платежных карт Tayyab. Однако, несмотря на столь продолжительное присутствие, общая доля исламских финансов в банковском секторе Казахстана едва достигает 0,2 процента. Впрочем, это сравнимо с показателями Великобритании, где этот показатель составляет 0,3 процента.

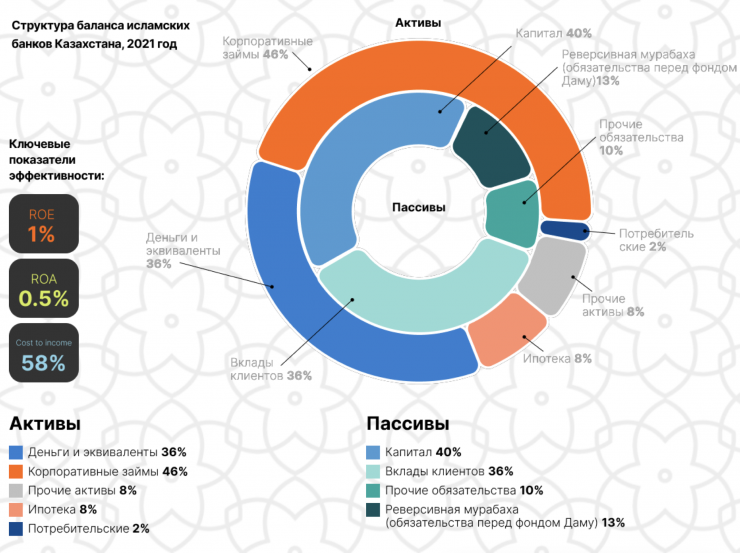

Что касается структуры баланса исламских банков в Казахстане, то большая часть приходится на займы для корпоративного сектора – 46 процентов от всех активов. Наблюдается относительно низкая доля финансирования в сегменте ипотек (8 процентов) и потребительских займов (2 процента). Вклады населения же занимают порядка 36 процентов, при этом большая часть пассива приходится на собственный капитал банков – 40 процентов.

Для сравнения, в системе исламского финансирования той же Великобритании большую долю активов занимают ипотечные продукты – 47 процентов от всего объема. При сопоставимо равной доле исламского банкинга от общего банковского сектора страны британские активы достигают 7,5 миллиарда долларов США, это 85 процентов от всего европейского исламского банкинга. Аналитики отмечают относительную успешность этих фининститутов, в первую очередь за счет государственной поддержки и механизма страхования депозитов, благодаря которому объем депозитов населения в исламских банках за три года вырос на 84 процента.

Достаточно интересные результаты показывают исламские банки в Турции. Так, из 54 банков, работающих в стране, 6 – исламские. Их активы достигают 56 миллиардов долларов США, или 7,8 процента всего банковского актива страны. В Турции исламские банки делают выбор в пользу активного участия в экономике страны: 60 процентов кредитного портфеля – займы, выданные бизнесу. Также наблюдается достаточно высокая доля инвестиций в ценные бумаги – порядка 17 процентов. При этом доля депозитов населения аналогична британской модели – 84 процента.

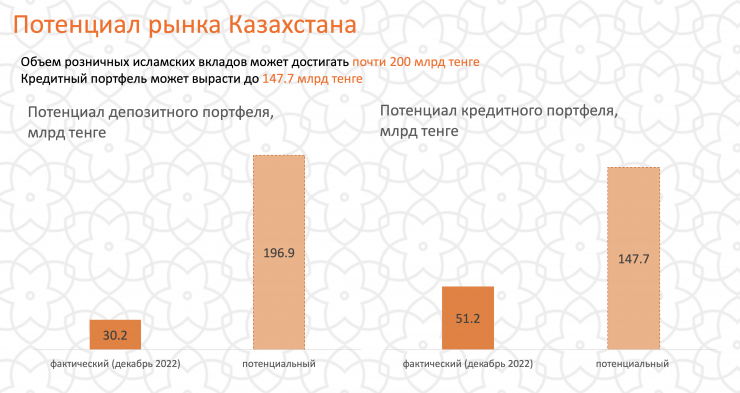

По данным национальной переписи населения, общая численность мусульман в Казахстане достигает 13,3 миллиона человек, или 69 процентов от общего населения страны. Из них, по расчетам Jusan Analytics, порядка 1,6 миллиона человек в возрасте 16-62 года являются практикующими, то есть совершающими пятикратный намаз. Именно в этой категории населения особо остро стоит вопрос доступа к банковским услугам, соответствующим нормам шариата. По оценке экспертов, объем розничных исламских вкладов может достигать 200 миллиардов тенге, но сейчас этот показатель едва превышает 30 миллиардов. Потенциал кредитного портфеля оценивается в 147,7 миллиарда против 51,2 миллиарда фактического.

Среди причин, которые мешают развитию исламского банкинга в Казахстане, аналитики отмечают следующее:

- Отсутствие механизмов гарантирования вкладов;

- Отсутствие ценных бумаг для инвестирования средств банков и вкладчиков (сукук – вид облигаций, одобренный шариатом);

- Отсутствие инфраструктуры, сдерживающей возможности развития исламских банков.

В заключение специалисты Jusan Analytics отмечают, что, несмотря на существенный потенциал развития и продуктовую линейку, отвечающую потребностям как бизнеса, так и населения, исламские модели банковских услуг находятся в Казахстане на ранней стадии развития. Сами же принципы исламских банков – хороший̆ пример для финансовых институтов. Все потому, что их цель – не только получение прибыли любыми способами, но и построение справедливых партнерских отношений без нанесения при этом ущерба людям и окружающей̆ среде.