Кредит алып жүрген қазақстандықтардың көбі несиенің тек пайыз мөлшерлемесіне назар аударады да бірақ төлем түріне назар аудармайды. Төлем түрі қарыздың қандай жолмен өтелетінін және оның тиімділігін анықтауға мүмкіндік береді. Бұл туралы Tengrinews.kz тілшісіне несиелендірумен айналысатын маман Данияр Түймебаев айтып берді.

Оның айтуынша, қазақстандықтардың басым бөлігі кредит төлеудің тек бір жолы бар деп біледі және ол ай сайын тұрақты түрде бірде соманы банкке құю. Ал кей борышкер қарыздан тезірек құтылып, артық төлем жасамайын деп бірден көбірек ақша төлейді. Дегенмен Түймебаев бұл әдістің аса тиімді бола бермейтінін айтады. Себебі қарыздың негізгі сомасынан бөлек, банк пайызын төлеу әрдайым міндеттеледі дейді.

Төлем түрін анықтап алу қажет

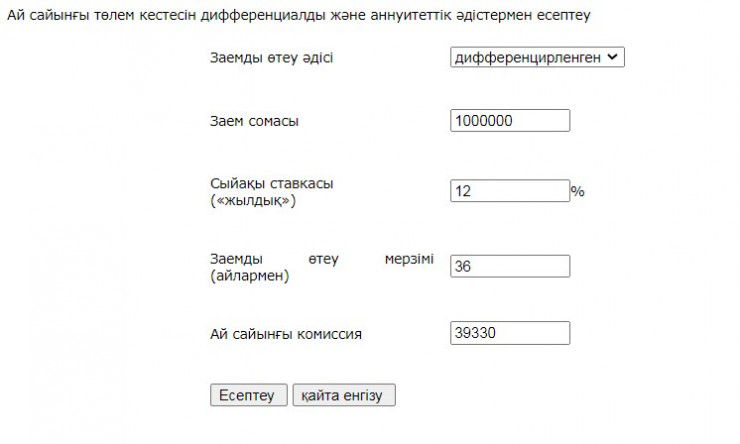

Маманның айтуынша, бірінші кезекте банк кредит алатын адамға төлем түрлері барын айтып, өзіне тиімді түрін таңдауға мүмкіндік беруі қажет. Бүгінде банк төлемнің екі нұсқасын ұсынады дейді. Олар аннуитет немесе дифференциал төлемдер.

Түймебаев қазақстандық борышкерлердің 90 пайызына жуығы несиелерін аннуитет төлем бойынша жүргізетінін айтады.

Аннуитетте кредитті мерзімінен бұрын жабу тиімсіз

"Аннуитет төлемде қазақстандықтар белгілі бір мерзімге кредит алып, ай сайын бірдей сомадағы ақшаны құйып отырады. Ол сома еш жағдайда өзгермейді. Ол тек банк келісімімен өзгертілуі. Мұндай төлемнің басты артықшылығы ол - бюджет тұрақты болады. Яғни борышкер бюджетін жоспарлап, белгілі бір ақшасын кредитке қалдырып отырады", - дейді ол.

Дегенмен, Түймебаевтың айтуынша, аннуитет төлемде ай сайынғы әр сомада қарыздың өзі мен оның пайызы қосылып тұрады. Осылайша, бастапқыда кредиттің тек пайызы төленеді де, соңына қарай ғана қарыздың өзі өтеледі дейді.

"Аннуитетте бастапқыда несиенің пайызы төленеді - 10 пайыз болсын, 15 пайыз болсын. Сондықтан бастапқыда өтелетін таза қарыздың сомасы өте аз. Мысалы, борышкер екі жылға алған несиесінің шамамен бастапқы алты айында тек пайызын төлеп келеді де, кейін ғана қарызды төлей бастайды. Бұл жағдайда кредитін мерзімінен бұрын жабу аса тиімді болмайды", - дейді ол.

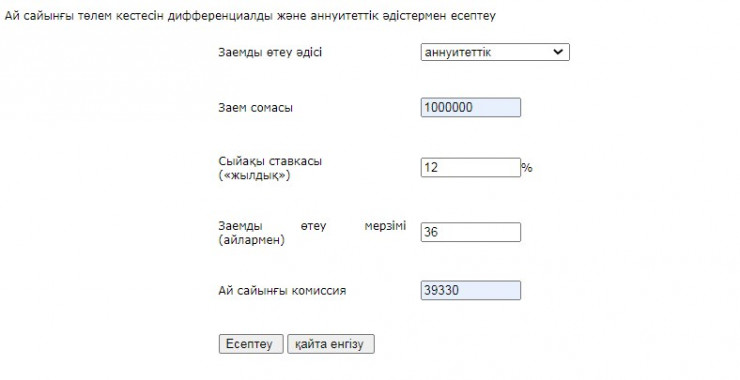

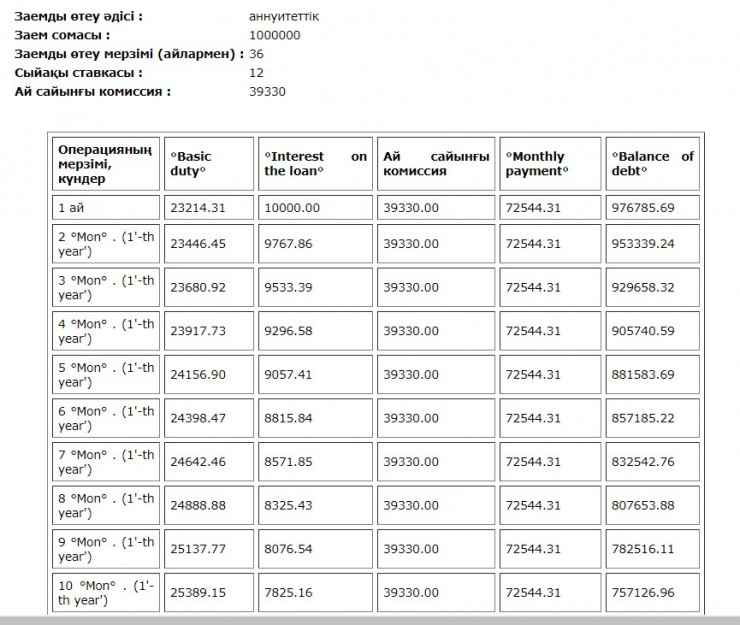

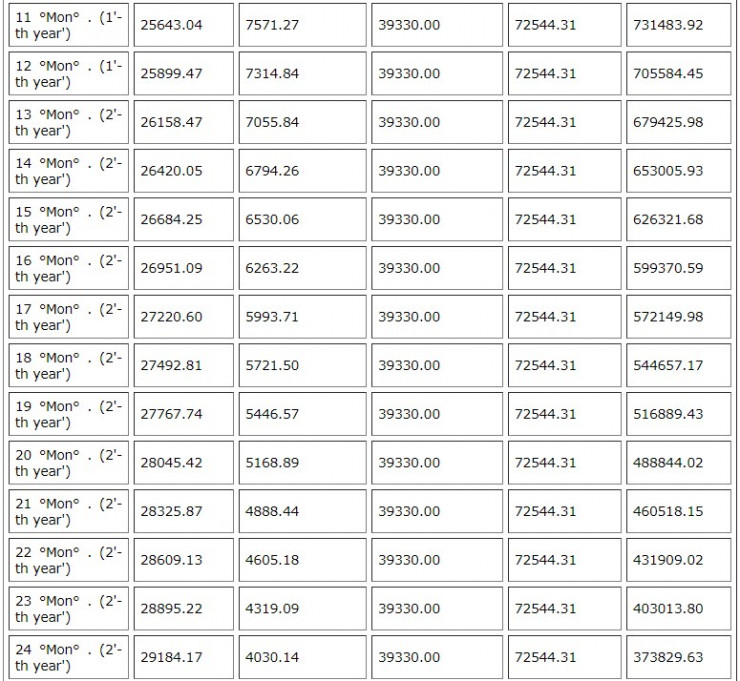

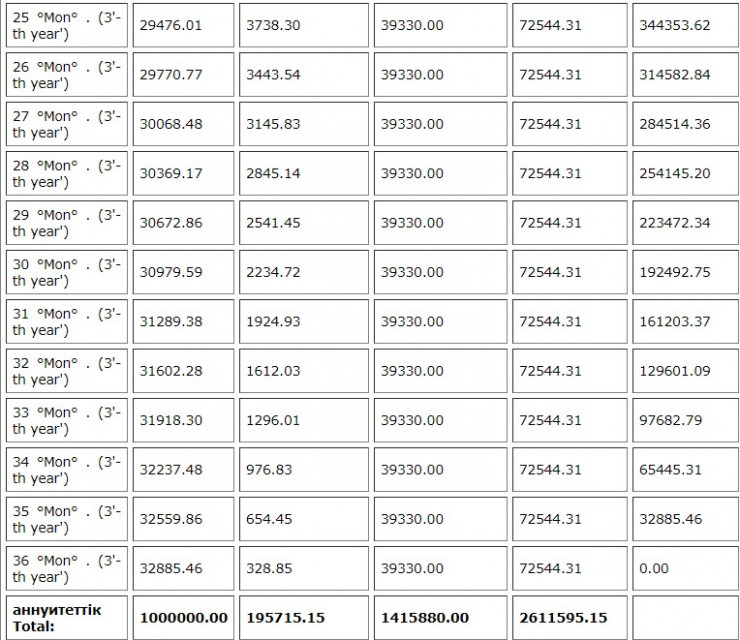

Осы ретте редакция Қаржы нарығын реттеу және дамыту агенттігінің сайтына сүйене отырып, аннуитет төлем жүйесі қалай есептелетінін көрсетеді.

Яғни, кестеге сүйенсек, аннуитет төлемде бастапқыда қарыздың пайызы өтеледі де, соңында ғана қарыздың өзі төленеді.

Кредит төленбей қалса, банк жалақыдан ұстай ала ма?

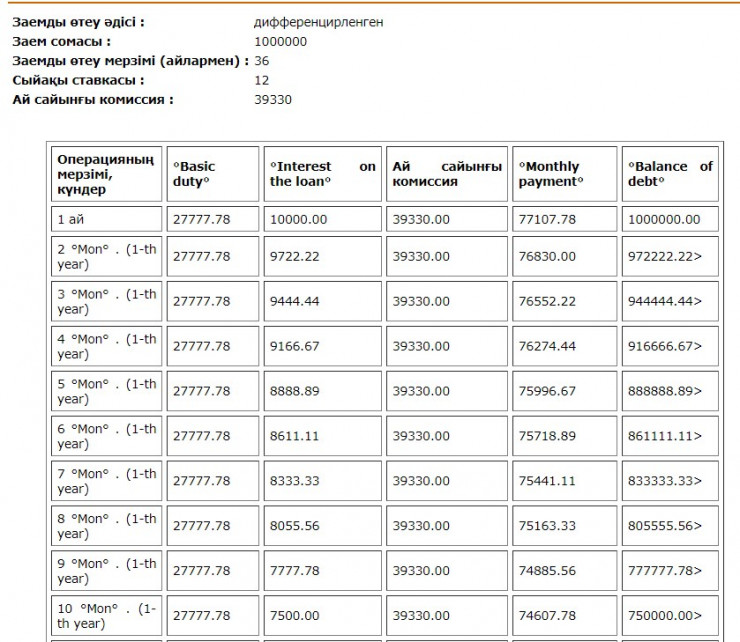

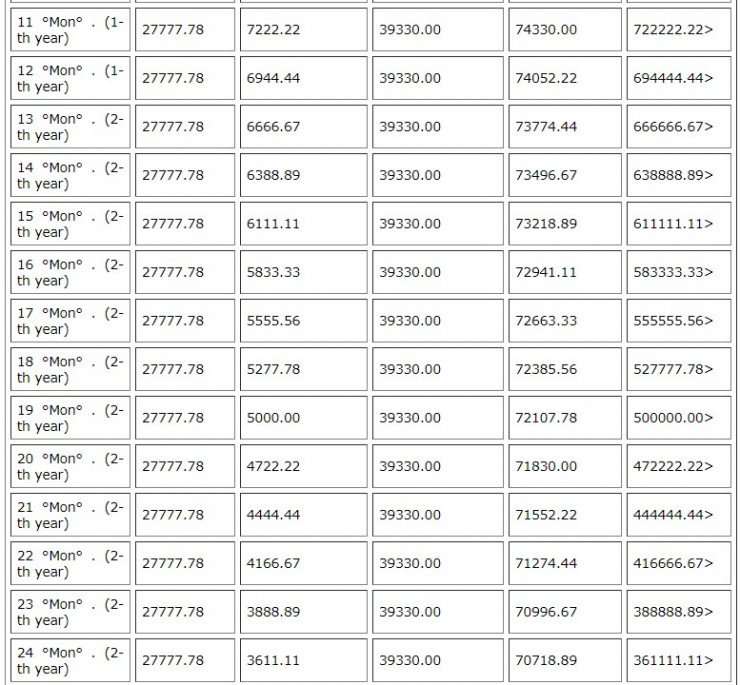

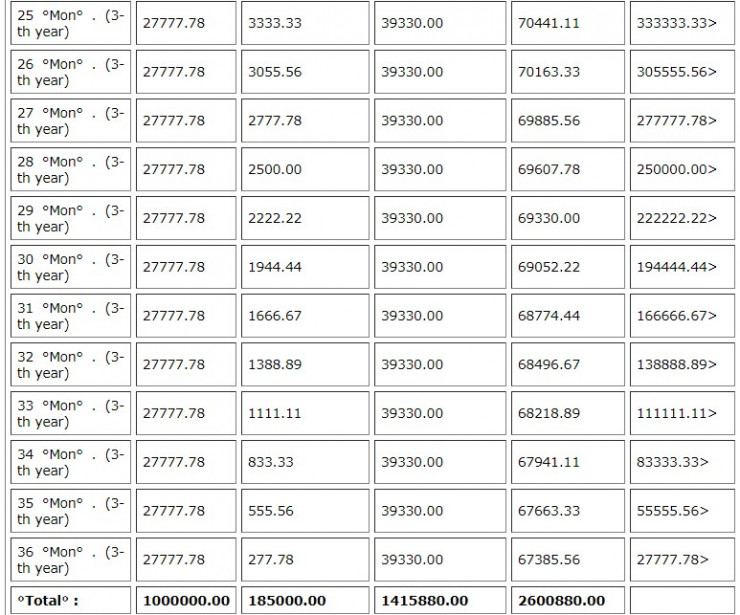

Дифференциалда борышкер бастапқыда негізгі қарызды өтейді

Ал кредитті төлеудің екінші түрі дифференциалда, оның айтуынша, бастапқыда бірнеше ай бойы қарыздың қомақты сомасын төлеп отыру керек болады. Сондықтан да көбі шамасына қарайлап, төлемнің аннуитет түрін таңдайды екен.

"Дифференциал төлемде негізгі қарыз ай сайын азая береді. Ең басты артықшылығы - мұнда қарыз алған адам бастапқыда таза қарызды төлейді де, артынша қарыздың пайыздарын төлейді, яғни ол уақытқа дейін банк қарызы да біраз азайып қалады. Бұл жағдайда, әрине, қарызды мерзімінен бұрып жауып тастау өте тиімді. Бірақ бұл төлемді қолданғысы келетін қазақстандықтың жалақысы жоғары болуы тиіс", - деп ескертеді сарапшы.

Дифференциал төлемді есептеу жолы:

© Қаржы нарығын реттеу және дамыту агенттігі

Ал дифференциал төлемде борышкер бастапқыда таза қарыздың өзін төлейді де, артынша қарыздың пайыздарын төлейді. Бұл тиімді болғанымен маман дифференциал төлемді жүргізу үшін бастапқыда қарыздың қомақты сомасын құю қажет болатынын ескертеді. Ал тұрақты бюджет керек болса, кредитті аннуитет формасында төлей беруге кеңес береді.

Кредит алғанда кепілгер болудың қандай қаупі бар?

Сілтемесіз жаңалық оқисыз ба? Онда "ВКонтакте" желісінде парақшамызға тіркеліңіз!